Dit artikel legt de Black-Scholes-formule in eenvoudige bewoordingen uit. Het Black-Scholes-model is een wiskundig model van de dynamiek van een financiële markt die afgeleide beleggingsinstrumenten bevat.

Van de partiële differentiaalvergelijking in het model (bekend als de Black-Scholes-vergelijking) kan de Black-Scholes-formule worden afgeleid. Het geeft een theoretische optieprijs in Europese stijl en laat zien dat de optie een unieke prijs heeft, ongeacht het risico van het effect en het verwachte rendement (in plaats van het verwachte rendement van het effect te vervangen door een risiconeutrale rente).

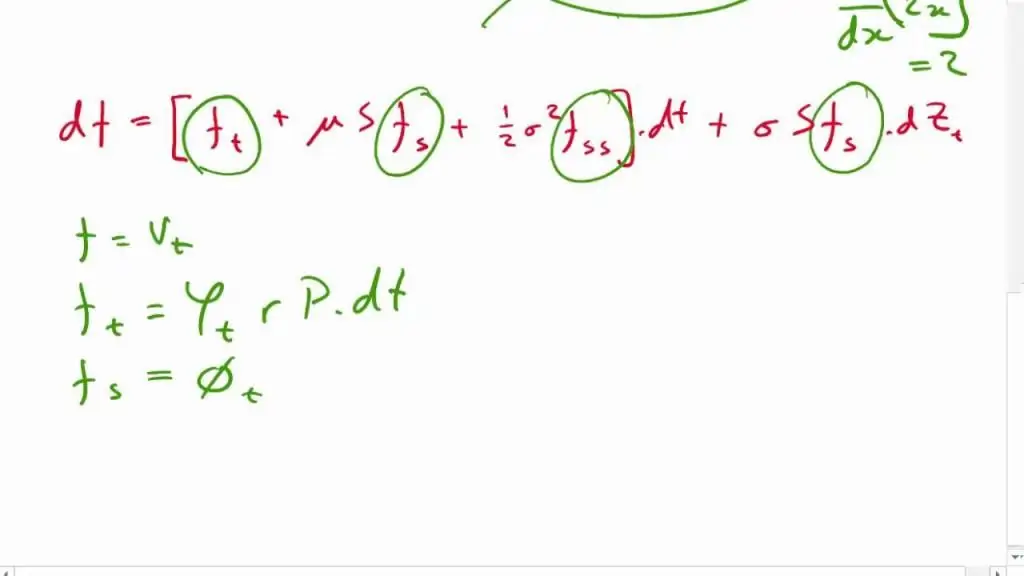

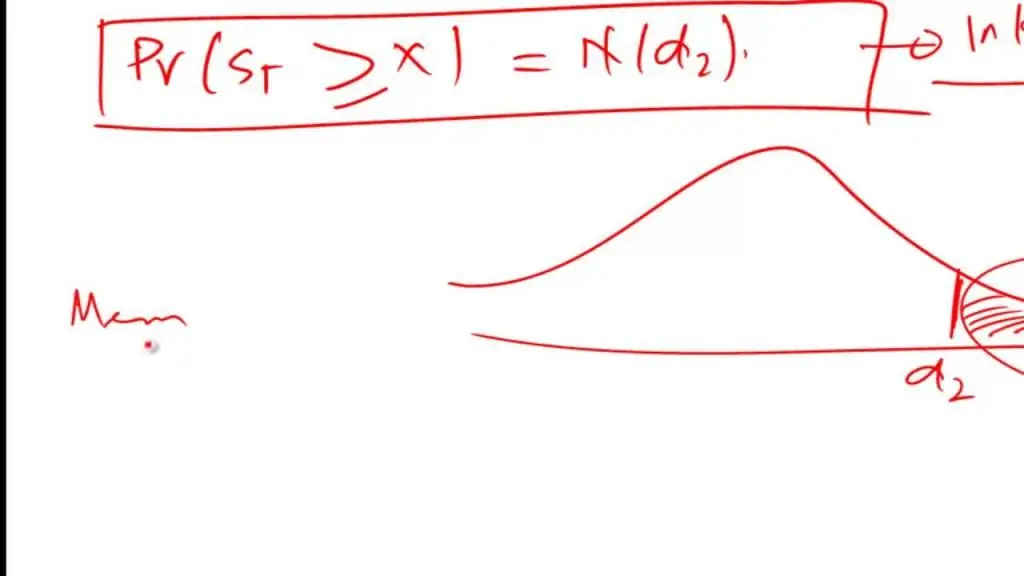

De formule leidde tot een hausse in de handel in opties en gaf wiskundige legitimiteit aan de Chicago Board Options Exchange en andere optiemarkten over de hele wereld. Het wordt veel gebruikt, zij het vaak met aanpassingen en correcties, door optiemarktdeelnemers. Op de afbeeldingen in dit artikel ziet u voorbeelden van de Black-Scholes-formule.

Geschiedenis en essentie

Gebaseerd op werk dat eerder is ontwikkeld door onderzoekers en praktijkmensenmarkten zoals Louis Bachelier, Sheen Kassouf en Ed Thorpe, Fisher Black en Myron Scholes aan het eind van de jaren zestig toonden aan dat dynamische portefeuilleherziening het verwachte rendement van beveiliging teniet deed.

In 1970, nadat ze probeerden de formule op de markten toe te passen en financiële verliezen leden door het gebrek aan risicobeheer in hun beroep, besloten ze zich te concentreren op hun vakgebied, de academische wereld. Na drie jaar inspanning werd de formule, genoemd naar hun bekendmaking, uiteindelijk in 1973 gepubliceerd in een artikel getiteld "Pricing Options and Corporate Bonds" in het Journal of Political Economy. Robert S. Merton was de eerste die een paper publiceerde waarin hij het wiskundige begrip van het optieprijsmodel uitbreidde en bedacht de term "Black-Scholes prijsmodel".

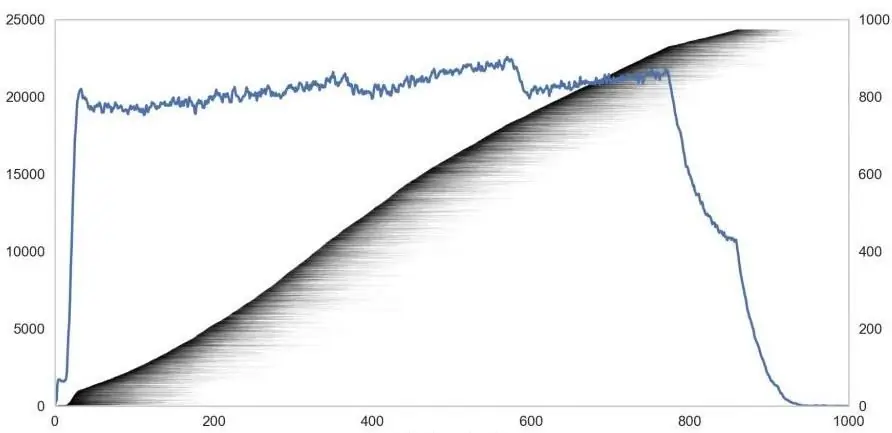

Voor hun werk ontvingen Merton en Scholes de commissie 1997 Nobel Memorial Prize in Economics, waarbij ze hun ontdekking van risicoonafhankelijke dynamische revisie aanhaalden als een doorbraak die de optie loskoppelt van het onderliggende veiligheidsrisico. Hoewel hij de prijs niet ontving vanwege zijn dood in 1995, werd Black door een Zweedse academicus genoemd als deelnemer. In de onderstaande afbeelding ziet u een typische Black-Scholes-formule.

Opties

Het belangrijkste idee van dit model is om een optie af te dekken door de onderliggende waarde op de juiste manier te kopen en verkopen en als gevolg daarvan het risico te elimineren. Dit type hedging wordt "voortdurend bijgewerkte delta-hedging" genoemd. Hijvormt de basis voor complexere strategieën zoals die worden gebruikt door investeringsbanken en hedgefondsen.

Risicobeheer

De aannames van het model zijn versoepeld en in veel richtingen veralgemeend, wat heeft geleid tot een verscheidenheid aan modellen die momenteel worden gebruikt bij de prijsstelling van derivaten en het risicobeheer. Het is het begrip van het model, zoals weergegeven in de Black-Scholes-formule, dat vaak door marktpartijen wordt gebruikt, in tegenstelling tot de werkelijke prijzen. Deze details omvatten geen arbitragelimieten en risiconeutrale prijsstelling (vanwege constante beoordeling). Bovendien maakt de Black-Scholes-vergelijking, de partiële differentiaalvergelijking die de prijs van een optie bepa alt, het mogelijk om prijzen numeriek te bepalen wanneer een expliciete formule niet mogelijk is.

Volatiliteit

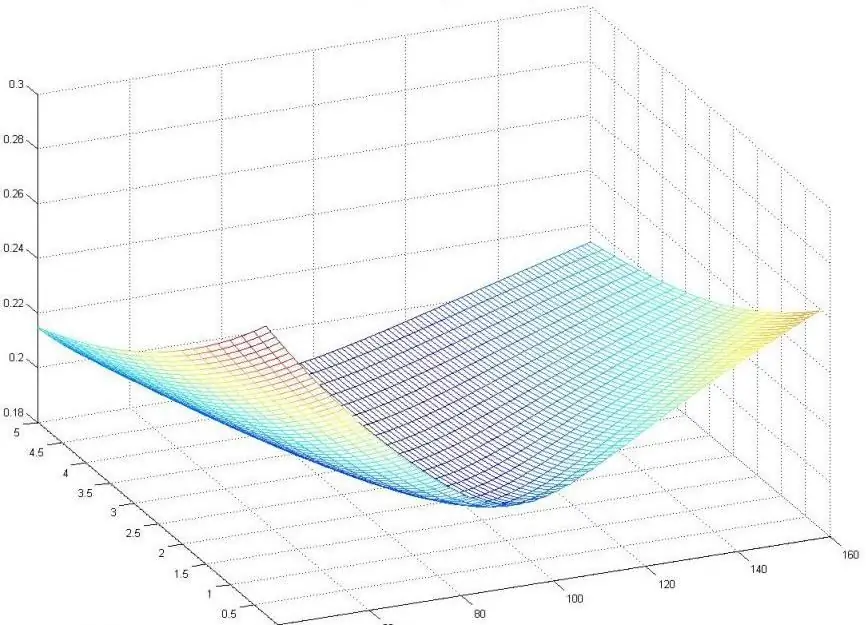

De Black-Scholes-formule heeft slechts één parameter die niet direct in de markt kan worden waargenomen: de gemiddelde toekomstige volatiliteit van de onderliggende waarde, hoewel deze kan worden gevonden tegen de prijs van andere opties. Naarmate de waarde van een parameter (put of call) in die parameter toeneemt, kan deze worden omgekeerd om een "volatiliteitsoppervlak" te produceren dat vervolgens wordt gebruikt om andere patronen te kalibreren, zoals OTC-derivaten.

Ga er met deze aannames van uit dat deze markt ook in derivaten handelt. We geven aan dat dit effect op een bepaalde datum in de toekomst een bepaalde uitbetaling zal hebben, afhankelijk van de waarde die het aandeel aanneemt.voor deze datum. Verrassend genoeg is de prijs van het derivaat nu volledig bepaald, hoewel we niet weten welk pad de koers van het aandeel in de toekomst zal inslaan.

Voor een speciaal geval van een Europese call- of putoptie toonden Black and Scholes aan dat het mogelijk was een afgedekte positie te creëren bestaande uit een longpositie in een aandeel en een shortpositie in een optie, waarvan de waarde zou niet afhangen van de prijs van het aandeel. Hun dynamische hedgingstrategie resulteerde in een partiële differentiaalvergelijking die de prijs van de optie bepaalde. De oplossing wordt gegeven door de Black-Scholes-formule.

Verschil van termen

De Black-Scholes-formule voor Excel kan worden geïnterpreteerd door eerst de call-optie te splitsen in het verschil van twee binaire opties. Een calloptie ruilt contant geld in voor een activum bij expiratie, terwijl een call-actief met of zonder een activum eenvoudig een activum oplevert (geen contanten in ruil) en een girale call geeft eenvoudigweg het geld terug (geen ruil van activa). De Black-Scholes-formule voor een optie is het verschil van twee termen, en deze twee termen zijn gelijk aan de waarde van de binaire call-opties. Deze binaire opties worden veel minder vaak verhandeld dan vanille-opties, maar zijn gemakkelijker te analyseren.

In de praktijk worden sommige gevoeligheidswaarden meestal afgekort om te passen bij de schaal van waarschijnlijke parameterveranderingen. Bijvoorbeeld, rho gedeeld door 10000 (verandering met 1 basispunt), vega door 100 (verandering met 1 volumepunt) en theta door 365 worden vaak gerapporteerd.of 252 (1-daagse opname op basis van kalenderdagen of handelsdagen per jaar).

Het bovenstaande model kan worden uitgebreid voor variabele (maar deterministische) tarieven en volatiliteit. Het model kan ook worden gebruikt om Europese opties voor dividendbetalingsinstrumenten te waarderen. In dit geval zijn oplossingen in gesloten vorm beschikbaar als het dividend een bekend deel van de aandelenkoers is. Amerikaanse en aandelenopties die een bekend contant dividend uitkeren (realistischer dan een proportioneel dividend op korte termijn) zijn moeilijker te waarderen en er is een keuze aan oplossingsmethoden (bijv. roosters en rasters) beschikbaar.

Aanpak

Nuttige benadering: hoewel de volatiliteit niet constant is, helpen modelresultaten vaak om hedging in de juiste verhoudingen te zetten om het risico te minimaliseren. Zelfs als de resultaten niet helemaal nauwkeurig zijn, dienen ze als een eerste benadering waarop aanpassingen kunnen worden aangebracht.

Basis voor betere modellen: het Black-Scholes-model is robuust in die zin dat het kan worden aangepast om sommige van zijn fouten het hoofd te bieden. In plaats van sommige parameters (zoals volatiliteit of rentetarieven) als constanten te behandelen, behandelen we ze als variabelen en voegen zo bronnen van risico toe.

Dit wordt weerspiegeld in de Grieken (de optiewaarde wijzigen om deze parameters te wijzigen of equivalent aan de partiële afgeleiden met betrekking tot deze variabelen) en deze Grieken afdekkenvermindert het risico dat wordt veroorzaakt door het variabele karakter van deze parameters. Andere defecten kunnen echter niet worden geëlimineerd door het model te wijzigen, met name staartrisico en liquiditeitsrisico, en in plaats daarvan worden ze buiten het model beheerd, voornamelijk door deze risico's te minimaliseren en stresstests uit te voeren.

Expliciete modellering

Expliciete modellering: deze functie houdt in dat u in plaats van a priori volatiliteit aan te nemen en daaruit prijzen te berekenen, een model kunt gebruiken om de volatiliteit te bepalen dat de impliciete volatiliteit van de optie geeft tegen bepaalde prijzen, tijden en uitoefenprijzen. Door de volatiliteit op te lossen over een bepaalde reeks uitoefenduur en prijzen, kan een impliciete volatiliteitsoppervlakte worden geconstrueerd.

In deze toepassing van het Black-Scholes-model wordt een transformatie van coördinaten van het prijsgebied naar het volatiliteitsgebied verkregen. In plaats van optieprijzen in dollars per eenheid te vermelden (die moeilijk te vergelijken zijn op basis van stakingen, looptijden en couponfrequenties), kunnen optieprijzen worden genoteerd in termen van impliciete volatiliteit, wat leidt tot volatiliteitshandel op optiemarkten.